Каждое время диктует свои правила, и формы управления частным капиталом меняются в соответствии с текущей конъюнктурой рынка. Сегодня мы наблюдаем стремительный рост популярности частного инвестирования на фондовом рынке как альтернативы банковским депозитам и, «вечной ценности» — инвестициям в недвижимость.

Фактически, этому способствует внешняя конъюнктура и денежно-кредитная политика мировых ЦБ — глобальная повестка по части денежного смягчения говорит о том, что обсуждение отрицательных ставок по валютным депозитам в российских банках стало уже реальностью. В таком случае почему бы не положить деньги на текущий счет или даже под матрас на этот период?

Пока банки заигрывают с отрицательной доходностью, частные клиенты по инерции продолжают держать деньги на депозитах, но им все труднее мириться с 1% годовых в долларах, и они ищут альтернативу. Уже в I кв. текущего года рост клиентской базы у брокеров составил 65% год к году. Полагаем, что четверть держателей банковских депозитов в течение пяти лет придут на фондовый рынок в поисках большей доходности.

Впрочем, традиционная и наиболее популярная точка приложения усилий — приобретение инвестиционной недвижимости также вызывает ряд вопросов. Эксперты подсчитали, что если вы инвестируете в жилую недвижимость и сдаете квартиру в аренду, то ваш доход (с учетом уплаты налогов, периодического ремонта и обновления техники) всегда колеблется в районе 2–3% годовых в рублях. Также вам придется иметь дело с арендаторами и хуже того, возможно, всегда быть готовым к внезапному звонку в 3:00 по поводу прорванной трубы.

Вместе с этим, недвижимость может быть отличной инвестицией при соблюдении нескольких условий: у вас есть желание управлять своей собственностью, и вы готовы нести риски ликвидности. Наша рекомендация стратегически иметь недвижимость как защитный актив в портфеле, но в разумной доле.

Не готова комментировать, есть ли будущее у вкладов, очевидно одно, в последнее десятилетие произошел феноменальный всплеск интереса российских частных инвесторов к фондовому рынку. Это, действительно, сегодня становится чуть ли не лучшей возможностью не только сохранить капитал, но и заставив деньги работать, получать регулярный доход. Вот такой знак времени. На наш взгляд, мы очень своевременно вышли на региональный рынок, когда спрос на квалифицированный private investment advisory сервис значительно превысил предложение. Вместо того, чтобы предлагать универсальный подход, как делают многие крупнейшие игроки на рынке, мы больше фокусируемся на достижении конкретных целей для каждого клиента через индивидуально подобранные портфели.

Нашу миссию мы видим в том, чтобы донести до клиентов мысль, что инвестировать — это абсолютная, сравнимая с гигиенической, необходимость на определенном жизненном этапе для любого здравомыслящего человека. Базовые принципы в финансах подобны базовым принципам в физике. Если вы их нарушите, непременно ощутите впечатляющие последствия. Каковы эти первые принципы? Вот один. В независимости от того, насколько успешен ваш бизнес в моменте, находитесь ли вы в счастливом браке, какого социального статуса, возраста или вероисповедания, вы должны думать о будущем своем и своей семьи.

Компании General Invest состоятельные клиенты в России и за рубежом доверяют в управление частный капитал уже более 10 лет. В условиях усиливающейся конкуренции, в постоянно меняющихся условиях финансового рынка нам необходимо находить способы отличаться, если мы хотим привлечь внимание инвесторов. И у нас есть это особое свойство: мы можем позволить себе сосредоточиться только на задачах клиентов. Наш международный опыт и профессиональная команда позволили нам перенять европейские традиции и адаптировать их под условия российского рынка.

Важный вопрос, который задают себе клиенты, когда дело доходит до инвестирования: кому ты собираешься верить? Наши наблюдения за поведенческой экономикой инвесторов говорят о том, что это ключевой вопрос, с ответа на который следует начать. И мы определили для себя важные составляющие этого доверия. Во-первых, это четкое позиционирование — важно ясно сформулировать рынку, что мы хотим достичь, в чем наша уникальность и в чем наша ценность. Должна сказать, что предложений брокерских услуг на рынке региона достаточно, и абсолютное большинство работает в сегменте ритейла, поэтому наш формат финансового бутика, где инвестиционный портфель клиента структурируется на основе потребностей клиента, а не набором «коробочных» предложений, «шьется» строго по размеру клиента с учетом его финансовых целей, горизонта инвестирования и алгоритма выплат, пришелся как нельзя кстати. Это нетиражный подход и клиенты, доверившие нам капитал уже в первый год работы офиса, это высоко оценили.

В течение этого года мы усилили свои позиции в южном регионе, открыв направление по работе с клиентами в Ростове-на-Дону. Должна признаться, мы тщательно и крайне избирательно подходим к подбору сотрудников в команду, которые, кроме отраслевой экспертизы должны обладать особым пониманием клиентской работы. В рамках нашей корпоративной культуры мы стараемся поощрять долгосрочные результаты инвестирования и готовность терпимо относиться к волатильности на коротком горизонте, придерживаясь инвестиционной стратегии.

Для наших клиентов всегда важны такие факторы как доверие к бренду, компании и инвестиционному советнику. Они обращают внимание на качество экспертизы и прозрачность сотрудничества — все это добавляет ценности обеим сторонам на протяжении всего нашего партнерства.

Другой важный аспект — это уровень экспертизы. Нельзя сказать, что на рынке дефицит экспертного мнения, многие финансовые структуры предлагают аналитические прогнозы и регулярные отчеты. Одна из причин того, что наши клиенты находятся в растерянности относительно дальнейшего развития событий, заключается в том, что на горизонте явно ожидаются политические и экономические бури, и, похоже, нет единого мнения о том, что эти бури будут значить для рынка. На таких рынках, как этот, где инвесторы избыточно реагируют на события, а рациональность отходит на второй план, мы не должны удивляться, когда видим аномалии... В этой ситуации способность портфельных управляющих мыслить нестандартно, ежедневно находиться в поиске новых инвестиционных возможностей имеет первостепенное значение. Наш инвестиционный департамент всегда играет важную роль в процессе заключения сделок.

Однако, некоторые индивидуальные инвесторы предпочитают самостоятельно заключать сделки, зачастую с высокой степенью риска и высокой доходностью, не желая делиться частью прибыли с профессиональным управляющим, сосредотачиваясь на самостоятельной торговле. Но ключ к успеху есть не у всех и, как правило, инвесторы-любители не всегда могут видеть лучшие предложения и подбирать самые «вкусные» идеи.

С одной стороны, мы отмечаем, что многие инвесторы отдают предпочтение осторожной стратегии и фокусируются на сохранении капитала, следуя распространенному принципу «неприятию потерь». Их портфель может состоять из недвижимости и золота. Но вместе с этим, приходит новое поколение инвесторов, которые часто ждут от управляющей компании больше, чем просто возможность сохранить капитал. Я думаю, и те, и другие правы, а истина, как всегда, где-то посередине.

Я всегда скептически относилась к инвестициям, не генерирующим денежные потоки (золото, изобразительное искусство, предметы коллекционирования), где ценность почти полностью определяется восприятием. Однако история финансовых кризисов иллюстрирует, почему эти типы активов продолжают удерживать инвесторов. Когда рынки стремительно падают в обморок, инвесторы теряют веру в финансовые активы (а также в органы власти и организации, которые поддерживают эти финансовые активы), они ищут физические и материальные инвестиции, чтобы почувствовать их осязаемость и материальное воплощение. Раньше недвижимость была инвестицией первого выбора, но сейчас она ведет себя все больше, как другие финансовые активы. Также как и золото всегда было в цене в период всех финансовых кризисов в истории. Однако набор инструментов в портфеле должен быть существенно шире.

Я продолжаю считать, что золото — не самая лучшая долгосрочная инвестиция. В течение последних 30 лет доход от таких инвестиций не превысил 3% в год. Лучшая роль для золота — это консервативная часть портфеля, где вы соглашаетесь с тем, что ожидаемая доходность инвестиций будет низкой, но вы все равно готовы инвестировать в нее в качестве страховки — частично от инфляции и кризисов. Хочу ли я иметь золото в моем портфеле сейчас? Конечно! Собираюсь ли я продать все, что у меня есть, и купить золото? Конечно, нет!

Интересное наблюдение, которое возникло, оглядываясь на прошлый год и наш старт в регионе, заключается в том, как клиенты планируют свой инвестиционный горизонт. Многие, учитывая наш генетический код, не готовы инвестировать долгосрочно. Тем не менее, уверена, что большинство инвесторов выигрывают и получают более высокие результаты, используя преимущества долгосрочного тренда. Предполагаю, что гораздо сложнее быть рациональным, долгосрочным инвестором в условиях, когда информация стала намного более доступной и своевременной. Еще двадцать лет назад большинство из нас работали бы в блаженном неведении в наших офисах, совершенно не подозревая (по крайней мере, в течение дня), что рушится Уолл-Стрит, и это, возможно, было более правильным.

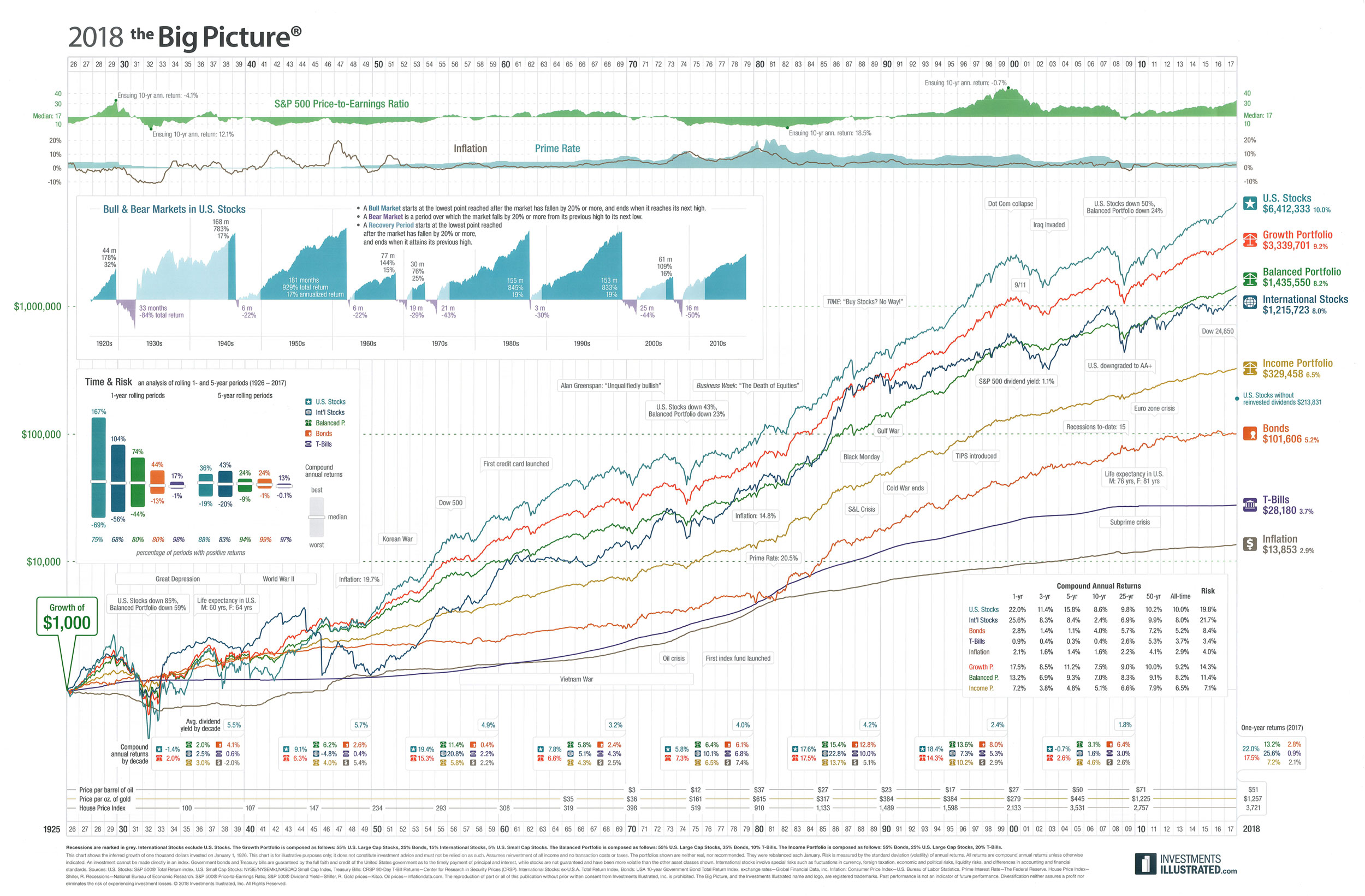

И тем не менее, если у вас гораздо более длительный временной интервал, чем у остальной части рынка, в конечном счете, ваше терпение и отказ от ликвидности будут вознаграждены. Трудно поверить, но с 1926 г. акции падали более чем на 20% восемь раз. Но после каждого спада они восстанавливались и продолжали достигать новых максимумов. А за последние 93 года инвестиции в американские акции выросли в 4097 раз, несмотря на 15 спадов, двузначные процентные ставки и несколько мировых кризисов.

Источник данных: Investments illustrated

Следует сказать, что инвестиционная философия General Invest основана на поиске высокодоходных идей для наших клиентов, а не на текущем состоянии рынка. В этой парадигме мы воспринимаем рынок как некую данность. Мы принимаем как факт, что сегодняшние рынки глобально взаимосвязаны и более волатильны, чем в прошлом. Нельзя отрицать, что во всем мире разворачивается множество потенциальных кризисов, и один из этих кризисов может быть достаточно большим с точки зрения глобальных последствий, чтобы вызвать серьезную коррекцию на рынке. К тому же кризисный календарь заполнен на ближайшие месяц-два такими событиями, как Brexit или импичмент президента США.

Однако смысл плавания в шторм заключается в том, чтобы не бороться с ним, а уметь танцевать на гребне волны. Хотя тень глобальной рецессии все чаще становится темой в деловых новостях, я думаю, что современная глобальная экономика может выдержать шторм и выйти из него нетронутым. Мы предлагаем вам подумать о долгосрочной перспективе (если вы можете себе это позволить) и инвестировать в компании со здоровыми балансами и фундаментальными продуктами.

Инвестируя, основывайте свои решения на внутренней ценности и не впечатляйтесь случайными новостями (или тем, что вы считаете новостями).

Каждая инвестиционная философия работает, но только для некоторых инвесторов, и не всегда даже для них. Каждая инвестиционная философия требует идеального шторма, чтобы преуспеть: не только время и обстоятельства должны быть подходящими для философии, но и инвесторы, использующие ее, должны быть психологически настроены на философию.

Мы не станем утверждать, что нашли секретную составляющую успеха в инвестициях, хотя мало, кто на самом деле так делает. Тем не менее, мы действительно думаем, что наша проницательность в процессе выбора идей поможет создать портфель с хорошим балансом риск/доходность, а долгосрочный инвестиционный горизонт будет ключом к последовательному успеху.